イールドファーミングの詳細情報

総合評価:  2.33

2.33

口コミ総数:133件

| 満足度 |  |

|---|---|

| 将来性 |  |

| 期待値 |  |

イールドファーミングの詳細情報

総合評価:  2.33

2.33

口コミ総数:133件

| 満足度 |  |

|---|---|

| 将来性 |  |

| 期待値 |  |

仮想通貨をDefi(分散型金融)で運用して利息収入などの利益を得る事をイールドファーミングと言います。

特に利益率が高く人気なのが、LPトークンを購入する事でDEX(分散型仮想通貨取引所)に流動性を提供して利益を得る「流動性マイニング」という手法です。

流動性マイニングの利益率は「運用資金量と運用開始時期&運用期間」で同じLPトークンに投資しても結果に大きな差が出てしまいます。しかもAPR(年利)は固定ではなく刻一刻と変わります。

そこで、この記事では特にAPR(年利)が高いLPトークンがそろっているDEX(分散型取引所)をピックアップしました。

SUSHISWAPはAPR1,000%を超えるLPトークンが多数上場しています。ETH-MEMEのLPトークンは8000%以上という桁外れのHYIP(高利回り)案件です。(2021年4月27日)

MEME(ミーム)は旬のNFTとDefiの組み合わせに特徴がありますが、冗談から生まれた草コインという側面もあり信頼性は高くないため、ハイリスクハイリターンな投資だと言えます。

▶SUSHISWAPの公式サイトへ

PANCAKESWAPはバイナンススマートチェーン(BSC)上にありGAS代の安さがイーサリアム上のDEXに対する強みとなっています。DFD-BUSDはAPR1200%以上(2021年4月27日)とETH-MEMEには及びませんが、十分すぎるほどの年利です。

DFD(DefiDollarDAO)はステーブルコインDefiDollar(DSUD)のガバナンストークンです。

▶PANCAKESWAPの公式サイトへUNISWAP

流動性マイニングの生みの親と言っても過言ではないUNISWAP。イールドファーミングが出来るDEXのほとんどがUNISWAPのクローンです。

ELON-BNBは400%以上(2021年4月27日)のAPRがあります。SUSHIやPANCAKEたちクローンが1000%を超えるAPRのLPトークンを持っている為少なく感じますが、種銭が1年で4倍になるというのは異常な数字と言えるでしょう。

ELON(Dogelon Mars)は地球と火星をつなぐ史上初の惑星間通貨というJOKEコインです。

▶UNISWAPの公式サイトへ

以上が有名なDEXで行える高配当なイールドファーミングになります。

今回紹介したAPR(年利)は日々変動していくため、投資する際には現在の利率がどうなっているのかをしっかりと確認してから投資するようにしましょう。

イールドファーミングはハイリスクハイリターンが魅力の投資案件ですが、そんな中でも安全性が高いモノを3つ紹介していきます。

DEXとしての信頼性:☆☆☆☆☆

LPトークンの信頼性:☆☆☆

利益率:☆☆☆

MDEXは2021年にローンチされた新進気鋭のDEXです。Heco+ETHのクロスチェーン版とBSC版があり、コインマーケットキャップのDEXランキングで1月ローンチのHeco+ETH版が1位、4月ローンチのBSC版が2位と上位を独占しています。

大手CEX「Huobi」が、Huobiの独自ブロックチェーン(HECOチェーン)を使って開発したMDEXには既に47億USDT以上の資金を集めています。

DEXとしての信頼性:☆☆☆☆

LPトークンの信頼性:☆☆☆ ※(取り扱うトークンの信頼性)

利益率:☆☆☆

イールドマイニングの生みの親UNISWAPは「利用者が少なく実用的でない」というDEX(分散型仮想通貨取引所)の概念を打ち破り、24時間の取引高で世界最大のCEX(中央集権型仮想通貨取引所)であるバイナンスを超えた事もあります。

一時的にクローンのSUSHISWAPに1日の取引高で抜かれた事もありますが長続きしませんでした。累計取引高は10兆円規模に達しています。このスケールこそ投資家の信頼の証と言えるでしょう。

DEXとしての信頼性:☆☆☆☆

LPトークンの信頼性:☆☆ ※(取り扱うトークンの信頼性)

利益率:☆☆☆☆

UNISWAPのBSC(バイナンススマートチェーン)版として初めて登場したPANCAKESWAPは、イーサリアムのガス代高騰やトランザクションの混雑に悩まされていた投資家から熱狂的に受け入れられました。

BSC上にライバルが増えた現在も高いAPRのLPトークン、マーケット数の多さなどの優位性がありますが、イールドファーミングできるLPトークンの信頼性ではMDEXやUNISWAPに一歩譲ります。

それぞれの取引所でできることはほぼ同じですが、取り扱っているトークンの種類や利益率、手数料などに大きな違いが出てきます。

利益率を求めるならば、高い年利のファーミングが出来て手数料が安いPANCAKE SWAP。

安全性を求めるならば、手数料は割高だがバイナンスを超える取引量を持つUNISWAP。

このどちらかを利用していれば間違いないはずです。

イールドファーミングの口コミ

2023年1月31日

もうイールドファーミングも下火やね

可能性がなくもないしとカルダノADAのDEXを覗くと

年利(25%とか)に心が動きそうになる。

怖くてやれないけど。

2023年1月27日

トークンの価値がこれから縮小していくばかりって気がしてしまうから、お気楽にイールドファーミングしているわけにはいかなくなったよね。BTCならありなのかなあ。

2023年1月24日

もう少しうまく活用できればと思ったけど、なかなか上手いようにはいかないね。まだまだ勉強の年だと思って色々試していってみようかな。

2023年1月22日

今しばらく仮想通貨は様子見するべきと見て、イールドファーミングについて調べ、パンケーキスワップではじめてみました。気になってたけどやったことなかったんですよね。

2023年1月17日

今の御時世、イールドファーミングしとけばいいって話にはならなそうだからなあ。もうピークは杉田市、後はクリプト界隈じわじわ縮小していきそうで怖いよ。

2023年1月13日

MyRichFarmが安定してた頃に戻りたいなあ。あんまり知名度なかった頃に利用してるのが良かったんだよね。本当にたまたまMyRichFarmしてただけだから、二度と1000%超でステーキングはしていられないだろう…。

2023年1月10日

イールドファーミングの年利を見るとやっぱり魅力的なんですよね。ただ最近、FTXをはじめとした取引所の破綻、破産のニュースを見ていると思い留まれます。そうなったらもう取り戻す術はないでしょうからね。

2023年1月10日

今の相場だと安易にイールドファーミングしておけばいいとも言えませんね。でもDefiの活用はイールドファーミングなしには語れないところがあるので、難しいところですよ。

2023年1月10日

クリプタクト、BitrueのAPIに対応してて喜んだんだけどイールドファーミングとパワービギーは対象外でぬか喜びしちゃったよ。対応してれば神だったんだけどなあ。

2022年12月21日

マイリッチはオワコン化したな、なんでまだ続いてるのか不思議なくらいだよ。運営はなんとかする為のカードがあるんだろうか?

知っておくべきイールドファーミングの話

イールドファーミング(流動性マイニング)とは

イールドファーミングは流動性マイニングとも呼ばれる仮想通貨を使った金融商品です。

仮想通貨取引所にはCEX(中央集権型仮想通貨取引所)とDEX(分散型仮想通貨取引所)との2種類があります。

両者の大きな違いとしては、DEXは自分の仮想通貨を取引所に預けないので取引所がハッキングされても自分のコインが盗まれるリスクがありません。

その代わり取引所には常に資金が無く、売買の需要にすぐに応えられないという欠点がありました。

「DEXは注文を出してもなかなか決済しない」というイメージが定着すると、投資家はますますDEXを利用しなくなるため、ますます使われなくなる悪循環に陥りました。

そんなDEXの欠点を解消したのがUNISWAPのAMM形式です。

CEXでは売り注文と買い注文のマッチングはブロックチェーン外の、取引所が提供する「板」で行われます。

AMM形式のDEXでは、ブロックチェーン上のLiquidity Pool(流動性プール)でマッチングが行われます。プールが設定されている限り即座に決済がなされます。

流動性プールにCEXのように大量の仮想通貨が入っていないと流動性を高めることは出来ません。多くの投資家に流動性=現物の仮想通貨を提供してもらうために、DEXはLP(リクィディティー・プロバイダー)に高い報酬を支払っています。

LPトークンの高い利率は、その流動性提供の報酬にあたります。

流動性プールの仕組み

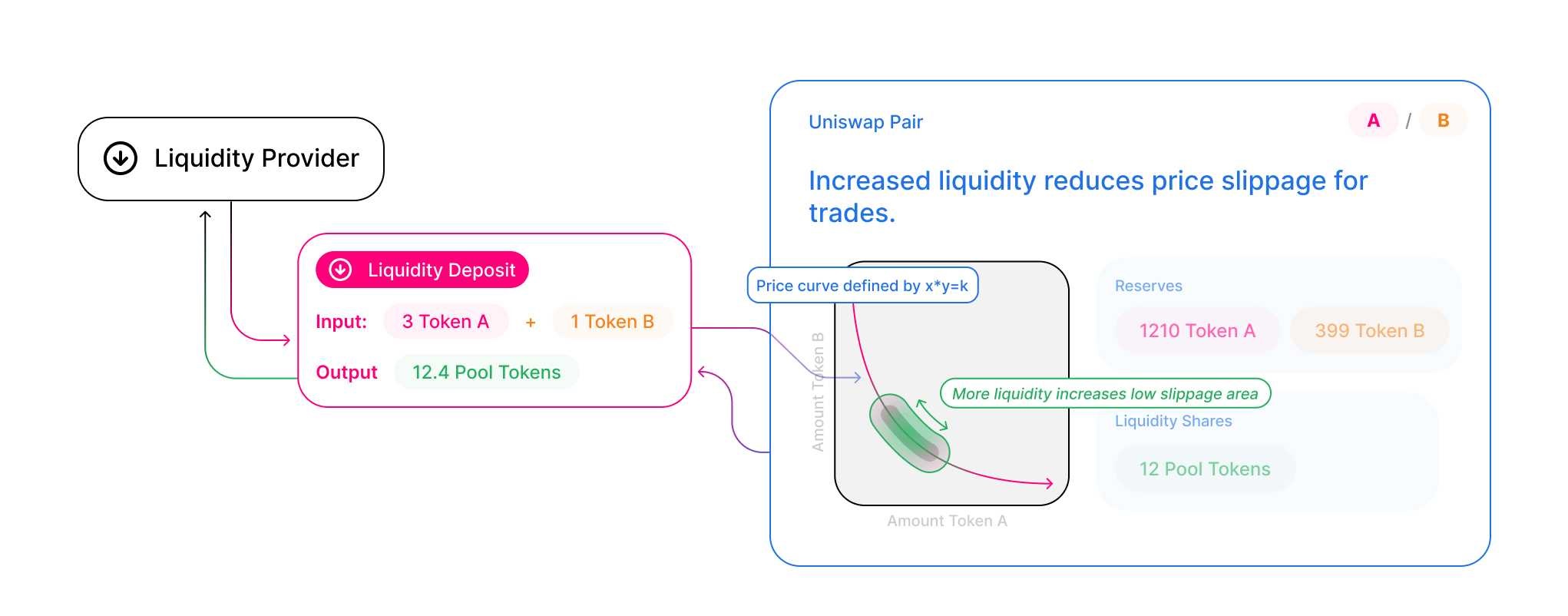

今回はユニスワップを例に流動性プールの仕組みを説明します。

ユニスワップは、イーサリアムのブロックチェーン上にあり、自動化された流動性プロトコルとスマートコントラクトのシステムを実装しています。これによって信頼できる仲介者の必要性がなくなり、分散化、検閲への抵抗、およびセキュリティが優先されています。

ユニスワップは、GPLの下でライセンスされているオープンソースソフトウェアです。現在流動性マイニングによるイールドファーミングが可能なDEXのほとんどがユニスワップと同じシステムを採用しています。

引用元:UNISWAP

引用元:UNISWAP(https://uniswap.org/docs/v2/protocol-overview/how-uniswap-works/)

通貨ペアは自動化されたマーケットメーカーとして機能し、「一定の製品」の公式が維持されている限り、一方のトークンをもう一方のトークンとして受け入れる準備ができています。

実際には、ユニスワップは0.30%の手数料を取引に適用し、それが準備金に追加されます。その結果、各取引は実際に増加します。これはLPへの支払いとして機能し、LPがプールトークンを燃やして総準備金の一部を引き出すときに実現されます。将来的には、この料金は0.25%に引き下げられ、残りの0.05%はプロトコル全体の料金として源泉徴収される可能性があります。

引用元:UNISWAP(https://uniswap.org/docs/v2/protocol-overview/how-uniswap-works/)

2つのペア資産の相対価格は取引を通じてのみ変更できるため、ユニスワップ価格と外部価格の相違により裁定取引の機会が生まれます。このメカニズムにより、ユニスワップの価格は常に市場清算価格に向かう傾向があります。

CEXにおいて流動性は通常、中央集権的に管理される売買の注文板に、発注する個別の注文によって表されます。

流動性の提供またはマーケットメイクを検討している参加者は、注文を積極的に管理し、市場の他の人の活動に応じて継続的に更新する必要があります。

オーダーブックは資金調達の基礎であり、特定のユースケースでうまく機能しますが、分散型またはブロックチェーンネイティブの設定に適用すると特に拡大するいくつかの重要な制限があります。

オーダーブックには、オーダーブックをホストしてオーダーを照合するための中間インフラストラクチャが必要です。これにより、制御ポイントが作成され、複雑さが増します。

また、通常は洗練されたインフラストラクチャとアルゴリズムを使用するマーケットメーカーからの積極的な参加と管理が必要であり、参加は上級トレーダーに限定されます。

オーダーブックは、取引される資産が比較的少ない世界で発明されたため、誰でも独自のトークンを作成でき、それらのトークンの流動性が通常低いエコシステムにとって理想的ではないという事です。

流動性プロバイダーとは?

DEXでの取引は価格のスリッページを引き起こし、総流動性に比べて大きい取引はより多くのスリッページを引き起こします。

スリッページとは、投資家の注文した価格と実際に約定された価格の差のことを指します。

レートの変動が大きい相場状況で注文が約定した場合、スリッページが発生する可能性が高くなります。

スリッページの発生が、投資家にとって有利にはたらくか、不利にはたらくかは、約定時の相場状況によって異なります。

したがって、DEXが適切に機能し、大規模な取引を可能にするには、大規模な流動性プールが必要です。誰かがこの流動性を提供し、貴重な仮想通貨をDEXにプールする必要があります。

流動性プロバイダーは、DEXの交換契約に等しい値の仮想通貨を提供できる人なら誰でもかまいません。その見返りに、彼らはいつでも流動性プールの彼らの割合を引き出すために使用することができるLPトークンを与えられます。

誰かが取引所で取引するときはいつでも、トレーダーは流動性プールに追加される手数料を支払います。新しい流動性トークンは作成されないため、これは、既存のすべての流動性プロバイダー間で取引手数料を比例的に分割する効果があります。

流動性プロバイダーはすべての取引から手数料を受け取るだけでなく、より広い市場の価格が変化したときに取引が発生することが保証されています。

これは、別の取引所で価格が変更された場合、その取引所とDEXの間の価格差によって裁定取引(アービトラージ)の機会が生じるためです。

裁定取引(アービトラージ)は同一の価値を持つ商品に一時的な価格差が生じた際に、割高なほうを売り、割安なほうを買い、その後、両者の価格差が縮小した時点でそれぞれの反対売買を行うことで利益を獲得しようとする取引の事で、リスクを限りなくゼロに近づけて利ざやを稼ぐ投資手法です。

アービトラージャーがDEXをより広い市場に戻す収益性の高い取引を実行すると、流動性プロバイダーは手数料の恩恵を受けます。

流動性の高いすべての取引所では、アービトラージャーは価格が他の市場と密接に連動するように懸命に働いています。

イールドファーミングとステーキングやレンディングとの違い

冒頭に述べたように仮想通貨をDefi(分散型金融)で運用して利息収入などの利益を得る事をイールドファーミングと定義すると、ステーキングやレンディングもイールドファーミングの一種なのですが、一般的にはイールドファーミング≒流動性マイニングであり、ステーキングやレンディングは別ジャンルと捉えられています。

レンディング

イールドファーミングとの違い

・1つの通貨を一定期間貸し出す

・APRは固定(固定金利)

・ARはイールドファーミングより低い

仮想通貨のレンディングとは、投資家が保有する仮想通貨を第三者に貸し出して利息を得る手法のことです。

貸し出す相手は借りた仮想通貨で流動性を得たり、運用して提供したり足以上の運用益を得ることで利ザヤを稼ぎます。

Defiでレンディングの借主として有名なのはCompound です。

Compound によると、仮想通貨の大部分はCEX(中央集権型仮想通貨取引所)で待機状態にありますが、その間ホルダーに何の恩恵も与えません。

Compoundは預金者が簡単に残高に対しての利息を獲得したり、ローンを受けたりすることを可能にするDEX(分散型仮想通貨取引所)です。

イールドファーミング(流動性マイニング)とレンディングの違いは、単一の仮想通貨を預ける事で金利を得る点と、固定金利である点です。

流動性マイニングの場合は2つの仮想通貨ペアがUSDT建てで同額になるように投資して、その通貨ペアのLPトークンを受け取るのが原則なので大きな違いです。

また、APY(金利)は固定金利でLPトークンのようにAPYがみるみる変化するという事はありません。またAPYは流動性マイニングに比べると低く、高くて5~6%、ひくいものでは0.1%~0.2%という日本国内の金融商品とあまり変わらないようなものもあります。

その代わりにリスクが少なく「手数料倒れで全く儲からなかった」みたいな悲劇は起こりません。

取引所に流動性を提供する点で流動性マイニングと変わらないレンディングをイールドファーミングと呼ばない理由は、Defiとは呼べないCEXもレンディングサービスをていきょうしているからです。

日本国内の仮想通貨取引所でも、ビットフライヤー、コインチェック、GMOコイン、DMM Bitcoin と言った取引所がサービス提供しています。

『Compoundのレンディングはイールドファーミングだけどビットフライヤーのレンディングはイールドファーミングとは呼べない』

というのはややこしいので、レンディングはイールドファーミングと呼ばないのが一般的です。

ステーキング

イールドファーミングとの違い

・1つの通貨を一保有するだけで報酬が得られる。

・仮想通貨取引所に仮想通貨預けなくても良い場合がある。

・ロック期間が無い場合もある

・報酬はイールドファーミングより低い

ステーキングとは、対象の仮想通貨を保有する事で報酬が得られる仕組みの事です。

単一の仮想通貨が対象な点はレンディングと同じですが、ステーキングは仮想通貨取引所に自分の仮想通貨を一定期間預けて利益を得るパターンの他に、自分のウォレットに仮想通貨を保有しているだけで報酬が発生し、ロック期間が自由に決められたり、ロック期間自体が最初からないフレキシブルステーキングもあります。

レンディングがレンディングサービスを提供しているプラットフォーム(DEXやCEX、レンディング専門業者等)に仮想通貨を一定期間預けなくてはいけないのに対し、ステーキングは自分のウォレットにホールドしているだけで報酬が得られるDefi(分散型金融)的な仮想通貨運用と言えるでしょう。

ステーキングとコンセンサスアルゴリズム

ステーキングを語る上で、コンセンサスアルゴリズムは避けて通れない概念です。

仮想通貨が存在するブロックチェーンは「分散型台帳」の別名の通り、トランザクション(取引情報)を記録したブロックが鎖のようにつながっています。

ブロックチェーン上にトランザクションの記録されたブロックを追加するには第三者から承認作業が必要になります。

この承認作業の仕組みをコンセンサスアルゴリズムと言い、多くのブロックチェーンのコンセンサスアルゴリズムでは、承認作業をしてくれた人に報酬を与えています。

この報酬をステーキングの報酬としている仮想通貨が沢山あります。

主なコンセンサスアルゴリズム

・PoW(Proof of Work)

・PoS(Proof of Stake)

・DPoS(Delegated Proof of Stake)

PoW(Proof of Work)

PoWはビットコインが採用する最もオーソドックスな承認アルゴリズムでした。

PoWは早い者勝ちで最も早く承認作業の計算を終えた人だけが報酬をもらえるシステムで、後世の名コンピューターと莫大な電力消費が必要です。

この作業はマイニングと呼ばれます。仮想通貨黎明期には個人がパソコンの空き容量で細々とマイニングしても報酬が得られたのですが、現在は大企業が事業として取り組まないと割に合わない作業になっています。

早い者勝ちなので報酬を得られ無かった人の計算は無駄な電力消費になるという非効率性と、大規模なマイニング業者による非中央集権化が当初から問題視されていました。

それを補う手段として登場したコンセンサスアルゴリズムがPoSです。

PoS(Proof of Stake)

PoSは早い者勝ちではなく、ランダムに承認作業をする人が選ばれますが、コインをより多くより長期間保有している人が選ばれやすいようになっています。

ビットコインでは承認待ちの計算が公開されていて、それを目掛けてマイナーが殺到していたわけですが、ステーキングはその通貨を長期間大量に保有していれば承認作業にチャンスが回ってくるので無駄な計算はしなくて良いのです。

DPoS(Delegated Proof of Stake)

PoSは無駄な電力消費は回避できますが、結局、長期間大量に仮想通貨をガチホできる人が有利になってしまい、一個人が報酬を得る事が難しい状況は変わりがありませんでした。

そこで、PoSを改良したコンセンサスアルゴリズムDPoSが登場しました。

DPoSはトークンの保有量に応じて投票権が与えられ、投票によって取引の承認者を委任(デリゲート)するため、取引に必要な承認数が減り決済速度は高まると言われています。この取引承認作業をPoWのマイニング(採掘)に対し、フォージング(鍛造)と呼びます。

デリゲート(委任)する人をデリゲーター、委任され承認作業する人をバリデーターと言います。

フォージングが終わると、その報酬として新規発行された仮想通貨がバリデーターに支払われます。バリデーターはその報酬の中から、自分に投票してくれたデリゲーターに報酬を分配します。

一部の仮想通貨では、仮想通貨取引所のステーキングサービスを利用しなくても、購入時にバリデーターを選べば、仮想通貨を保有しているだけで報酬がバリデーターから支払われ続けるようになっています。

イールドファーミングを始める際の注意点

イールドファーミングには以下の3つのリスクが有ると言われています。

・変動損失(impermanent loss)

・スリッページ(slippage)

・ハッキング(Hacking)や詐欺(Scam)

変動損失(impermanent loss)

変動損失(impermanent loss)とは、プールに仮想通貨を入金した時と出金した時の価格の変動で起こった損失のことを言います。

流動性プールには2種類の仮想通貨のペアに流動性を提供するのが決まりなので、仮想通貨AとBに流動性を提供した例で解説します。

購入時のレートは1A=100B=100USDTだったとすると、合計投資額は200USDです。

1Aと100Bを流動性プールに入金し、1ABというLPトークンを受け取りことが出来ます。

その後、Aの価格が2倍に高騰し1A=200Bになったと仮定します。Aが値上がりしてもAPR(年利)を考慮しなければ、1LPは1Aと100Bの200USDの価値のままです。

イールドファーミングせずガチホしていれば1A+200B=300USDになっていたので、100USDTの変動損失が発生した事になります。

元本が減ったわけではありませんが、高いガス代がかかり

「思ったより儲からなかった」

「GAS代で赤字だった」

という話は珍しくありません。

スリッページ(slippage)

スリッページ(slippage)とは、自分が注文した価格と実際に約定した価格に生じるズレの事です。

価格言動の激しい仮想通貨ペアのLPトークンを購入する時にもスリッページによるリスクを考慮する必要があります。

「思ったより高く買ってしまった。」

「思ったより安く売ってしまった。」

という事は珍しくありません。

ハッキング(Hacking)や詐欺(Scam)

本来DEXは中央集権的に投資家の仮想通貨を預からない取引所ですが、イールドファーミング(流動性マイニング)は流動性確保の為のプールに投資家の資金をプールします。

そのプールがハッキングされて資金が流出するリスクはゼロではありません。

また、DEXには誰でも仮想通貨を上場させられ、誰でも流動性プールを作ることが出来ます。極端に信用度の低い仮想通貨や、新興通貨の偽物が上場する事もあるため、投資は慎重に行う必要があります。

これらのリスクを被る事により、年利1000%を超える超高金利でも損をすることも。

投資する際にはどのようなリスクがあるのかをきちんと把握して、イールドファーミングを行うようにしましょう。